基本は「事業所得」「不動産所得」を損益計算書で計算

収入(売上) - 必要経費 = 所得

ほかに「給与所得」「一時所得」「雑所得」を申告書で計算

各所得を合計し、各控除を引き、「課税所得金額」を決め、税率を掛けて税額を算出する。

科目(グループ)ごとに集計する。

集計期間は1月1日から12月31日の1年間

売上、仕入・外注などは「請求書」の日付で集計する…発生主義

【例】

R02年1月15日にR01年12月分の工事代金が銀行へ30万入金があった。

さて、 R01年分、R02年分どちらの売上か?

→ 正解は R1年分…発生主義

売上は入金時ではなく、請求が発生した時点で集計する。(請求書発行日)

売上は、手数料や、材料など相殺される前、差し引かれる前の請求金額で集計する。

※差し引かれたものは、経費で計上する。

自家消費も忘れない。飲食店では「まかない」分についても売上を計上する。

保険入金、固定資産売却益など、雑収入も忘れずに計上する。

ここに注意

ペイペイやクレジット、プリカで購入した場合、「還元金」は雑収入となります。

持続化給付金・家賃支援給付金、北海道・札幌市などの支援金も「雑収入」。

自分ルールをつくって自分がわかり易い集計でもOK。

気を付けるのは、消費税課税対象、(軽)8%か10%か

領収書やレシートが発行されない場合は「メモ」でもOK…具体的なもの。

※もれなく計上を→ 「商売上必要」なものは経費

ここに注意

複数税率の関係で、クレジットを切った場合、「明細書」の保存が必要になります。

毎月発行される請求書ではダメ!…内容(税率)がわからないから

按分が必要な科目 = 事業と生活の部分で「共有」しているもの

自宅兼事務所の場合 → 水光熱費、家賃(賃貸の場合)、電話代など

車輌1台しかない時 → ガソリン代、車検代、自動車税、減価償却費など

その他自動車任意保険、NHK、新聞代、など

按分に「目安」はない! 決めるのは本人、自分が自信を持って主張できる割合を。

実態での計算を → 「使用頻度」と「面積割合」

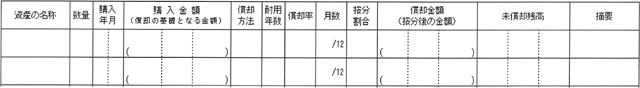

減価償却とは … 字のごとく「価値」を「減らす」「償却」です

・経営上必要とする資産で「耐用年数が1年以上」であり、かつ取得価格が10万円以上の資産

・10万円以上20万円未満の資産は3年(36回)の均等償却も選択できます。

※3年後の均等償却後の残存価格はゼロ円

・「建物」「付属設備・構築物」「器具・備品」「工具」「車輌運搬具」「機械・置装」

計算方法は「定額法」と「定率法」がある → 個人の場合、基本は「定額法」

定額法 … 決まった「額を」計算し、差し引いていく(償却額は毎年同じ)

定率法 … 決まった「率で」計算し、差し引いていく(償却額は年々減る)

・「年間償却額の計算」 → 「残存価格の計算」「当期償却額の計算」

①購入金額 × ②償却率 ÷ ③使用期間 ÷ 12ヶ月 = ④償却金額

→ ①購入金額 − ④償却金額 = ⑤未償却残高

→ ④償却金額 × ⑥按分割合 = ⑦按分後の金額

購入時のその資産、「そのものの価格」

※車輌の場合、税金・保険料は除いた後の金額

新たに購入する資産の「項目」によって償却年数が既に決められていて、同時に年数によって償却率も決められています。

※中古購入の場合、既存の償却年数より短い期間となります(一応計算式有)

1年間の中で、事業に要した期間、月数

その資産の1年間の償却額

その年度末時点での、その資産の資産価値額

事業に要した割合(按分率)

その資産の償却額の中で、経費として計上できる金額

例1)中古(H25)のハイエース(180万)を5月3日に購入した。(3年、事業割合90%)

①1,800,000円 × 0.334 × 8回 ÷ 12 = 400,800円(年間償却額)

②1,800,000円 - 400,800円 = 1,399,200円(残存価格)

③400,800円 × 0.9 = 360,720円(当期償却額 R02年分の経費計上額)

例2)ハイエース次年度以降の計算

①1,800,000円 × 0.334 × 12 ÷ 12 = 601,200円(R02年分の償却額)

②1,399,200円 - 601,200円 = 798,000円(R02年度残存価格)

③601,200円 × 0.9 = 541,080円(R03年度経費計上額)

※798,000円 − 601,200円 = 196,800円 (R04年度の残存価格)

※1,800,000円× 0334 × 4回 ÷ 12 ≒ 196,799円(R05年分の償却額)

※196,800円 - 196,799円 = 1円 (R05年度残存価格)

【北部民主内で開催された支部主催税金学習会の説明の一部】